Il regime OSS (One Stop Shop) è un sistema europeo che semplifica la gestione dell’IVA per le vendite B2C transfrontaliere, permettendo alle imprese di dichiarare e versare l’imposta in un unico Stato membro invece di aprire posizioni IVA in ogni Paese UE.

Il regime OSS (One Stop Shop) è stato introdotto dall’Unione Europea il 1° luglio 2021, sostituendo il precedente MOSS (Mini One Stop Shop). È un regime opzionale che consente agli operatori economici – imprese e professionisti, sia UE che extra-UE – di gestire in modo centralizzato l’IVA sulle vendite di beni e servizi rivolti a consumatori finali (B2C) in diversi Paesi dell’Unione.

Come funziona

• Registrazione unica: l’impresa si registra al regime OSS nello Stato membro di identificazione (quello in cui ha sede o stabile organizzazione).

• Dichiarazione trimestrale: tutte le vendite B2C effettuate nei Paesi UE vengono dichiarate in un’unica dichiarazione elettronica.

• Versamento centralizzato: l’IVA viene pagata allo Stato di identificazione, che provvede a redistribuire gli importi ai Paesi di consumo.

• Soglia di 10.000 €: sotto questa soglia, le vendite possono essere tassate nello Stato di origine; oltre, scatta l’obbligo di applicare l’IVA del Paese di destinazione.

Chi può aderire

Il regime OSS si rivolge principalmente a:

• Aziende UE che vendono beni o servizi a consumatori in altri Stati membri.

• Marketplace e piattaforme digitali che facilitano vendite online.

• Operatori extra-UE che effettuano vendite a distanza verso consumatori residenti nell’UE.

Vantaggi principali

• Semplificazione amministrativa: niente più registrazioni IVA multiple in diversi Paesi.

• Riduzione dei costi: meno burocrazia e minori spese di consulenza fiscale.

• Espansione internazionale facilitata: le imprese possono vendere facilmente in tutta l’UE senza ostacoli fiscali.

• Gestione centralizzata: un solo interlocutore fiscale, nella propria lingua.

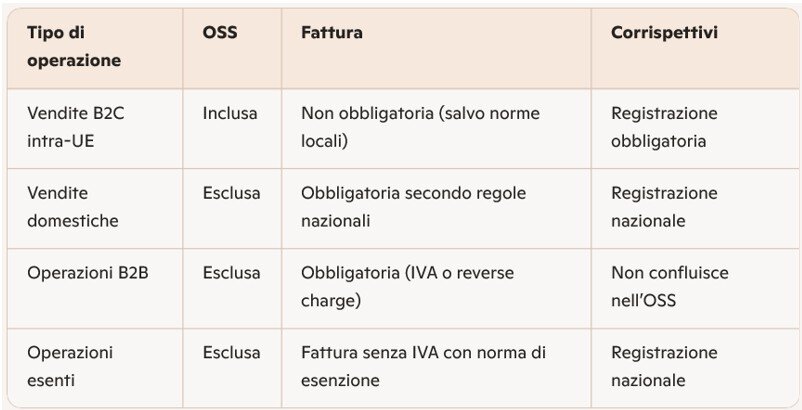

Corrispettivi nel regime OSS

• Le vendite B2C transfrontaliere intra-UE confluiscono nella dichiarazione OSS trimestrale.

• I corrispettivi devono essere registrati e conservati secondo le regole del Paese di identificazione (es. Italia).

• Non è necessario emettere fattura per ogni operazione se non richiesto dal Paese di consumo, ma è obbligatorio tenere traccia dei corrispettivi per compilare correttamente la dichiarazione OSS.

• È fondamentale distinguere i corrispettivi OSS da quelli delle operazioni domestiche, che restano soggetti alla dichiarazione IVA nazionale.

Fatture nel regime OSS

• Vendite B2C intra-UE: in linea generale, non c’è obbligo di fatturazione se non imposto dal Paese di consumo. Tuttavia, l’impresa può emettere fattura volontariamente.

• Marketplace: se la piattaforma è considerata “fornitore presunto” (art. 14-bis Dir. IVA), la fattura può essere emessa dal marketplace stesso, non dall’impresa.

• Operazioni escluse dall’OSS (domestiche, B2B, esenti, non a distanza): devono essere fatturate secondo le regole IVA ordinarie nazionali.

• In caso di emissione di fattura per operazioni OSS, va indicata l’aliquota IVA del Paese di consumo.

Criticità ed errori comuni

Nonostante i vantaggi, è importante:

• Dichiarare tutte le operazioni rilevanti nel regime OSS (non è possibile scegliere quali includere).

• Prestare attenzione alle aliquote IVA dei diversi Paesi, che devono essere applicate correttamente.

• Evitare errori di classificazione delle vendite, soprattutto per gli e-commerce che operano su larga scala.

Conclusione

Il regime OSS rappresenta una rivoluzione nella gestione dell’IVA europea, soprattutto per il commercio elettronico e le vendite a distanza. Grazie a questo sistema, le imprese possono concentrarsi sulla crescita del business e sull’espansione internazionale, riducendo gli oneri burocratici e semplificando la compliance fiscale. Tuttavia, è fondamentale conoscerne bene le regole per sfruttarne appieno i benefici ed evitare errori.

Dott. Maurizio Calello